![「自律的」な観光振興とは何かを考える-欧州の「観光事業者税」をケースに- [コラムvol.514]](https://www.jtb.or.jp/wp-content/uploads/2024/09/514-image1.jpg)

全国各地で、宿泊税を中心とした観光財源の検討が進んでいます。通常、観光財源の検討にあたっては、観光財源確保のメニューをいくつか提示・検討したうえで、地域内で議論し、選択していくことになります。

このような地域内での議論のなかで、欧州の一部の地域で実施されている「観光事業者税」の事例が稀に参照されることがあります。観光事業者税とは、域内に所在する事業者から観光振興のための税を徴収するものであり、宿泊税と併せて、地域の観光財源としているものです。

観光事業者税の仕組み:オーストリア・レッヒ村(フォアアールベルク州)

オーストリアの山岳リゾート地であるレッヒ村における観光事業者税について参照してみたいと思います。

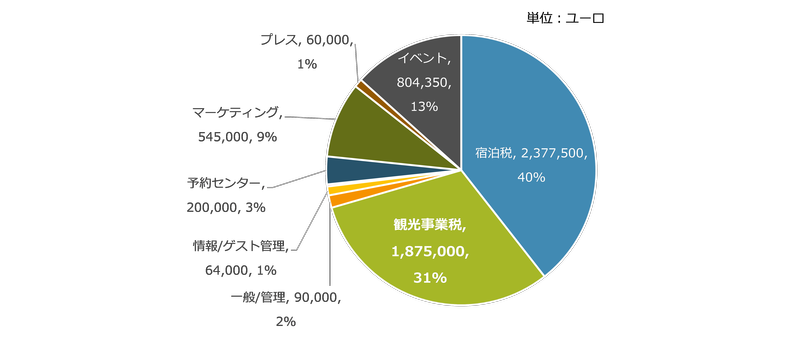

レッヒ村では、観光財源を調達する手段として、宿泊客から徴収する「宿泊税」と市内の全事業者から徴収する「観光事業者税」を設けています。レッヒのDMOであるレッヒ観光局(Lech-Zürs Tourismus GmbH)の2023-24予算総額約600万€(約9億円)における観光財源の内訳を見ると、宿泊税収入が40%、観光事業者税が31%と、全体の約7割を公的財源として占めています。なお、残りの約3割は事業活動等となっています。このように、観光事業者税は、レッヒ観光局における重要な観光財源となっています。

(Lech-Zürs Tourismus GmbH 2022-23アニュアルレポートより筆者作成)

レッヒ村はいわゆる「基礎自治体」レベルの単位ですが、欧州では、宿泊税や観光事業者税の根拠は、州法レベルでルールが設定されており、それに各自治体が従う形となります。

レッヒ村が位置するフォアアールベルク州の観光法では、自治体が観光振興に注力をする場合は、州政府に対し、「観光自治体」としての宣言をすることができるとしており、観光自治体を宣言することで、観光事業者税といった公的財源の確保が可能となります。また、一定の宿泊客数を有する観光自治体は、観光振興業務を担う有限会社等(GmbH)の設立(いわゆる「観光局」)を設立し、活動費の半分以上の出資をすることが求められます。

つまり、観光振興で生きていくことを宣言した自治体は、法定組織である観光局の立ち上げと運営を求められ、これを運営する費用として、公的な観光財源(宿泊税、観光事業者税)を徴収する権利を得られる、という立て付けです。

フォアアールベルク州「観光の促進と保護に関する法律(観光法)」(抜粋)(第2条)観光自治体としての宣言

観光が特に重要である自治体や、観光振興に特に力を入れている自治体は、市議会の決議によって 観光自治体として宣言することができる。

(第3条)地域組織

観光税を集め、過去3年間(11月1日~10月31日)の平均宿泊数が10万泊を超える観光自治体は、観光に関連する業務を遂行するため、定款に従い、営利企業の運営、有限会社(GmbH)への参加、またはこれらの業務を行う団体に参加しなければならない。自治体が有限責任会社に参加する場合、少なくとも51%の出資を引き受けなければならない。

観光関連業務の遂行を委託された市町村の組織単位または経済企業には、地名および「観光(Tourismus)」を付加した名称を付さなければならない。市町村が有限責任会社または社団法人に参加する場合は、その旨を表示しなければならない。

(第6条)徴収の権限

第2条に基づき自らを観光自治体として宣言した自治体は、観光促進のための措置および施設にかかる費用を賄うために、観光事業者税(Tourismusbeitrag)を徴収する権限を有する。

(第7条)納税義務者

(1) 自治体内に所在するすべての事業者が課税対象なる。

(2) この法律の意味において、経済的利益を目的とした行動は職業活動とみなされる。

(3) この法律における「所在」とは、事業活動を行うために使用される特定の場所又は施設を指す。「所在」には、12か月以上にわたり作業が行われている又は行われる予定の倉庫、タクシー乗り場、建設現場も含まれる。

(6) 連邦税法第34条から第47条に基づく非営利、慈善および教会目的の減税要件を満たす機関は、第1項の意味では課税の対象にならない。

*2024年9月11日最終閲覧

和訳:筆者

観光事業者税の計算例:レッヒ

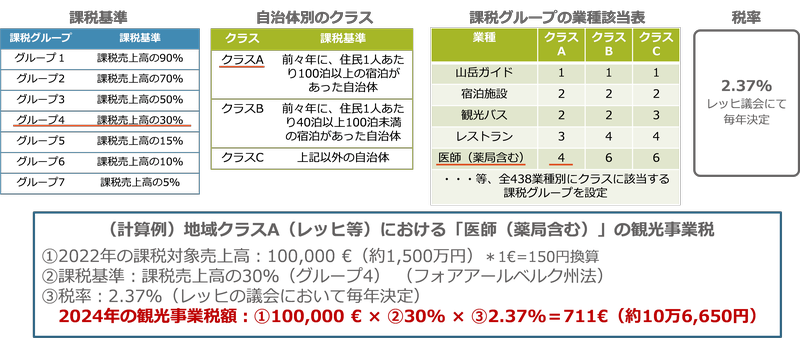

フォアアールベルク州法では、観光事業者税は、観光自治体内に所在するすべての事業者が課税対象となるとしていますが、業種によって納税額が異なります。観光事業者税の額は「課税対象売上高」から業種別の「課税基準」を乗じ、さらに「税率」を乗じて決定されます。

具体的にみると、まず、州内の自治体は、住民1人あたりの宿泊数により「クラス」が設定されます。続いて、産業の種別と自治体のクラスにより、7つの課税グループのいずれかに分類されます。この課税グループごとに、課税基準(=売上高のうちの何%が納税額となるか)が決定されます。このように、自治体のクラスと業種により、「課税基準」が決定され、課税売上高と課税基準が掛け算され、最後に、調整として自治体ごとに設定される「税率」を乗じることで、納税額が決定されます。

※なお、具体の計算例や各クラス、グループの分類等は以下を参照ください。

このような設計の基本的な考え方は、観光地としての立地や観光客の来客による恩恵を受ける度合いが高い事業者ほど、観光事業者税の納税額が高くなる、ということです。

地域経営の前提を考える -日本で成り立つのか-

先述した制度は、レッヒ村に限らず、欧州の一部の地域山岳リゾートにおいて適用されています。そのため、宿泊税同様に「日本でも導入しよう」という指摘もでてきます。が、単に日本国内に適用可能な観光財源確保の事例として扱うのではなく、制度設計の背景にある「地域経営の考え方」への着目が必要でしょう。

まず、欧米の多くの地域では、「自身の税収により地域経営を行う(=自身で税収をあげないと地域は成立しない)」ということが前提であり、自主財源比率も高く、「自律」の意識が色濃い地域です。故に、自地域が生き残るために「自分たちの力や制度でどのように地域の価値を高めていくか」「正しい政策決定にコミュニティが納得するか」を考えることが必要不可欠となります。特に、今回とりあげたオーストリアは連邦制の国家であり、各州が主権を持つ強い地方分権制度を持ち、その社会制度や歴史的背景からも、「自治・自律」が強い文化を有していると言えます。このような地域においては、「観光を主要産業として経済を回すことで、地域経営を行っていくこと」についても、観光事業者以外も含めたコミュニティ全体が合意・推進することが前提であり、観光事業者税の制度も、この考え方が出発点にあると言えます。

日本国内において、上記の前提が成り立つ地域がまったく無いとは言い切れませんが、事業者の移動の流動性が比較的高く、また、自治体の税収の不足分を国が交付税等で補填するシステムであることも含め、日本と欧米では地域経営の考え方のベースや税システムが異なることを意識する必要があると言えるでしょう。

仮に日本国内の地域で同様の税制度を検討する場合には、欧米との税システムの違いを理解しつつ、「域内事業者・関係者の多くが『自律が地域経営を支える』という意識を持つこと」、「地域が観光にフォーカスすることによる恩恵が自身のビジネスを支えていることに(業種の差はあれど)、共通の理解を持つこと」、「これらの認識・理解を行政が適切にフォローし、また、各事業者が納得する観光戦略を描けること」といった、共通認識や信頼感をもとにした「合意形成」が官民で必要となります。これらのいずれかが崩れると、地域の一体感を損ねるだけでなく、事業者による訴訟や反対表明等による、地域づくりの後退を招く可能性があります。

このように考えると、「自律性」「コミュニティ理解」という面で、日本では現時点ではまだまだハードルが高いと言えるのではないでしょうか。

おわりに

観光事業者税をはじめとする欧米の「事例」と呼ばれる諸制度を参照することは地域の発展にとって必要な作業ですが、表層部分をすくってトレースすることは、かえって混乱を招く恐れがあることに注意が必要です。

当財団では、自主研究の一環として、観光財源研究会を立ち上げています。本研究会では、「適切な手法で確保した観光財源をしっかりと観光振興のために使われること」をミッションに、今後も研究活動を行っていきたいと思います。

詳しくは以下をご覧ください。

観光財源研究会ページ

![宿泊税の使途を考える第一歩 -何に使わないべきか?- [コラムvol.499]](https://www.jtb.or.jp/wp-content/uploads/2023/12/499_image1.jpg)

![アメニティ持参は「あたりまえ」となるか? [コラムvol.489]](https://www.jtb.or.jp/wp-content/uploads/2023/03/image489_13.png)

![地域に稼いでもらうためにDMOができることは? [コラムvol.475]](https://www.jtb.or.jp/wp-content/uploads/2022/08/image475_1-900x600.jpg)